El gobierno de Javier Milei lleva algo menos de tres meses. Un período que a pesar de ser corto provocó un desgaste violento para la economía real y mostró una vez más la falta de racionalidad con la que se mueven los mercados financieros. Las inconsistencias son impactantes con activos bursátiles que atraviesan un clima de euforia mientras los salarios reales bajan a niveles de la crisis de 2002, las jubilaciones se evaporan contra la inflación, las obras de infraestructura se corroen y la producción de las industrias se desploma por la caída agresiva del consumo interno.

Otro de los puntos que se agrega al desconcierto es la apreciación que comienzan a tener los dólares financieros respecto de la inflación. Desde que asumió el nuevo gobierno, cotizaciones como la del MEP se incrementaron menos de un 10 por ciento, mientras que los precios acumularon subas de más del 50 por ciento. Puesto en otras palabras: la inflación medida en moneda dura fue cercana a 40 puntos. Si se mantiene esta tendencia durante los próximos meses, la Argentina podría volver a ser un país caro en dólares.

Este último punto cuesta imaginarlo porque hace solo unos meses la brecha cambiaria era del 150 por ciento y muchos precios del mercado interno eran dos o tres veces más bajos que en países limítrofes como Chile o Brasil (usando los dólares financieros de referencia). Pero Argentina es una economía extravagante y descartar de cuajo este escenario de fuerte apreciación cambiaria no parece buena idea (al menos en el corto plazo).

Los consultores del mercado intentan explicar por qué bajan las presiones cambiarias con distintos argumentos. El principal es que el programa de fuerte restricción monetaria, con tasas de interés reales negativas y absorción de liquidez a través del Bopreal dejó sin pesos a la economía. A este punto deberían sumar el efecto ultra regresivo sobre la distribución: los ingresos de la población prácticamente no subieron en comparación con los precios.

El equipo económico festeja los resultados del apretón de liquidez y apuesta por convencer a los inversores que a partir de ahora el orden monetario será la norma. En otras palabras: que no habrá necesidad de emitir para el Tesoro porque no habrá déficit fiscal. En la lectura del Gobierno, esto permitiría bajar la inflación y estabilizar la macroeconomía.

Milei refuerza el relato afirmando que enviará al Congreso una ley para penalizar con cárcel el señoreaje (o sea la emisión para financiar gasto público) y dejó trascender que se está estudiando un cambio de régimen cambiario, en el que habría libre competencia de monedas, incluyendo al peso. Si avanza este último punto, nombres como el de Jevons, Hayek e incluso Julio Olivera pasarán a invocarse asiduamente en las principales notas de opinión. La Ley de Gresham será punto de discusión obligado.

Corto plazo

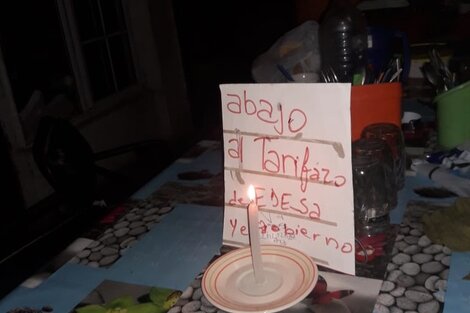

La miopía típica del mercado parece estar funcionando en su esplendor. Los inversores escuchan atentamente, se dejan seducir por las alegorías de libremercado y se muestran optimistas con los activos argentinos. El resultado es que, a pesar del salto de la pobreza, el desplome de los ingresos y el malestar social en aumento, suben los bonos, las acciones y se moderan las presiones sobre el tipo de cambio. Sin embargo, no es realmente transparente si apuestan a la estabilización de la macro o especulan con el carry trade.

La Argentina es un país perfecto para argumentar que el largo plazo no existe y que la confianza puede transformarse en pánico de un día para otro. Puede no ocurrir inmediatamente, puede haber meses de holgura, pero es difícil pensar que un programa de ajuste tan violento sobre la población pueda resultar una estrategia sostenible en el tiempo.

La advertencia comienza a aparecer en algunos informes que circulan en el mercado. Por ejemplo, uno de los últimos análisis de 1816 menciona que “para que el equilibrio fiscal y la desaceleración de la inflación puedan mantenerse en el tiempo es necesario que la ciudadanía tolere ingresos reales en torno a mínimos post 2001 por varios meses y que el ajuste fiscal no dependa casi exclusivamente de la licuación del gasto (por ejemplo, de la fuerte caída real de las erogaciones en jubilaciones)”. Los argentinos no parecen dispuestos a aceptar por siempre el desplome de sus ingresos.